黃金投資必讀:市場趨勢、影響因素與交易策略解析!

貴金屬商品

黃金,一種擁有高度延展性、良好導電性且歷史悠久的貴金屬,是珠寶製作、鑄幣以及工業用途中的重要材料,同時也因其保值特性成為投資者的最愛。那我們又該如何透過市場數據分析黃金的投資機會?無論是長期持有還是短線交易,了解關鍵因素能幫助你制定更有效的投資策略!黃金價格受哪些因素影響?

- 通貨膨脹與經濟波動

- 避險功能:

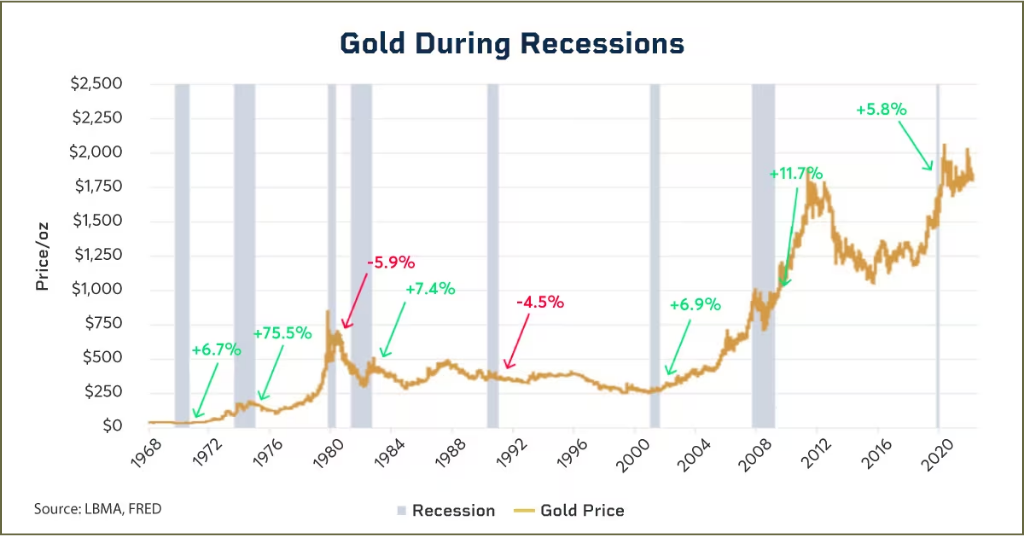

黃金在經濟衰退和高通膨期間表現優異,因其價值穩定,被視為保值的首選資產。- 歷史表現:1973 至 2020 年的八次經濟衰退中,黃金在六次衰退期間表現出色(例外為 1981 年聯準會大幅升息對抗猛烈的通膨及 1990 年的溫和衰退)。

- 避險功能:

- 供需關係

- 供給面:

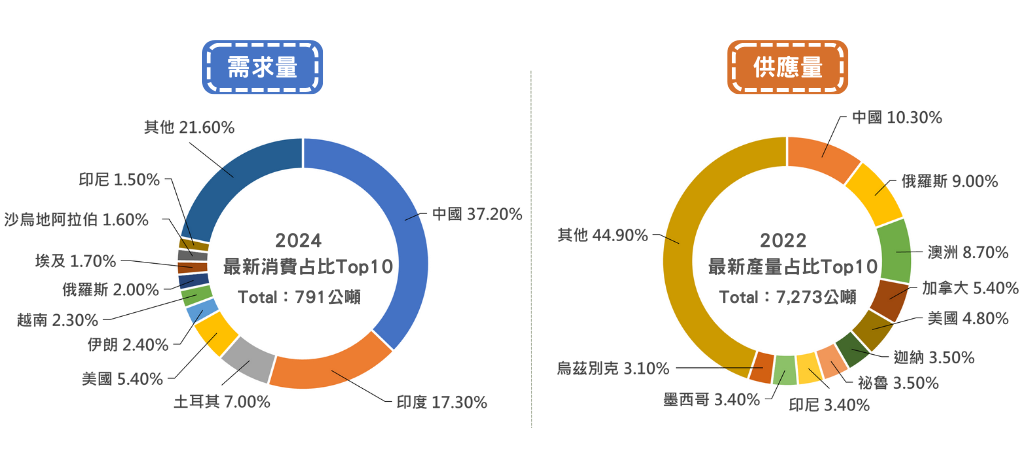

黃金的供給會直接影響黃金的價格,如果供給小於需求,黃金價格上升,如果供給大於需求,黃金價格下跌。每年黃金的開採量大約落在2,500噸至3,300噸,主要開採國家包含:中國、俄羅斯、澳洲、美國、南非和秘魯等生產國家,人類歷史上開採的黃金總重量加總約為19.8萬公噸。然而目前,中國為全球最大的黃金生產國。 - 需求:

需求面也會影響金價,如果需求大於供給,黃金價格上升,如果需求小於供給,黃金價格下跌。黃金主要用途主要集中在珠寶製作、科技運用、投資以及各國央行儲備。當供需失衡時,金價會隨之波動。- 參考報告:世界黃金協會(WGC)每季發布的《全球黃金需求趨勢報告》,提供最新的供需數據。

- 供給面:

- 美元走勢

- 反比關係:

黃金以美元計價,美元升值會減少其他貨幣國家的購買需求,壓低金價;美元貶值則提高黃金的吸引力,推升金價。根據過往歷史走勢,黃金價格與美元走勢呈現反比關係,因此許多黃金投資者在投資黃金同時,也會密切關注美元走勢。

- 反比關係:

- 國際油價

- 正相關:

黃金和原油都以美元計價,匯率波動會同步影響兩者價格。因此,當油價上漲帶動通脹預期,人們為對抗通脹風險,通常會增加黃金的購買需求。

- 正相關:

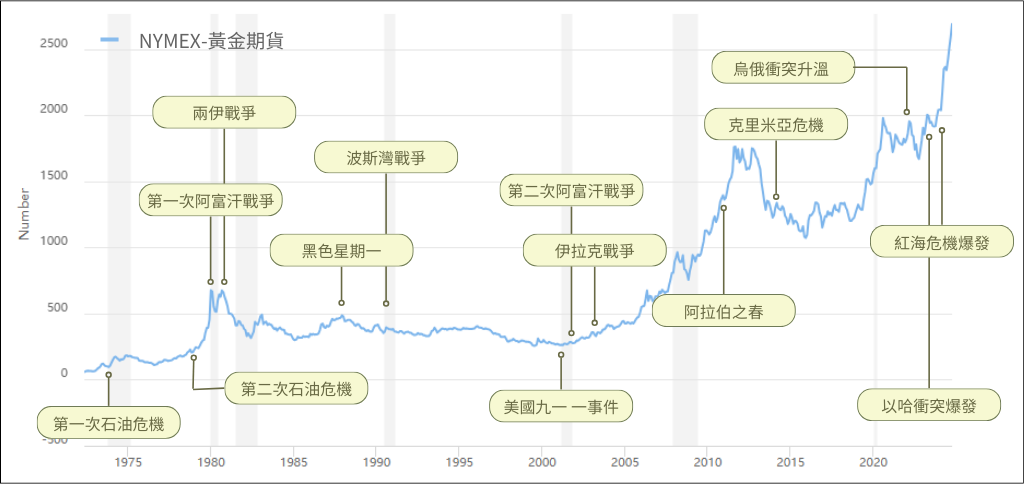

- 地緣政治

- 避險需求:

地緣政治事件可能影響黃金供應和匯率,增加投資者的避險需求,進而推高金價。

- 避險需求:

如何交易黃金期貨?合約規格與交易時間怎麼看?

- 交易時間:

- 夏令時間:與國際交易時間同步。

- 冬令時間:開盤與收盤時間比夏令時間延後 1 小時。

- 合約規格:

黃金期貨的最新規範請以交易所公告為準,投資者可前往國票期貨官網查詢詳情。- 黃金期貨 (GC):交易所:紐約商業期貨交易所 (NYMEX),原始保證金:13,750 (USD),維持保證金:12,500 (USD),合約規格:100盎斯,最小跳動單位:10 美分/盎斯 = 10美元,夏令交易時間 (UTC+8) (冬令時間+1hr):週一 ~ 週五:06:00 ~ 次日05:00,預開盤時間:05:45,週一預開盤時間:05:00,合約月份:2、4、6、8、10、12月份。

- 微型黃金期貨 (MGC):交易所:紐約商業期貨交易所 (NYMEX),原始保證金:1,375 (USD),維持保證金:1,250 (USD),合約規格:10盎斯,最小跳動單位:10美分/盎斯 = 1美元,夏令交易時間 (UTC+8) (冬令時間+1hr):週一 ~ 週五:06:00 ~ 次日05:00,預開盤時間:05:45,週一預開盤時間:05:00,合約月份:2、4、6、8、10、12月份。

結語:黃金交易之機會

黃金憑藉其保值功能與避險特性,成為面對經濟不確定性的重要資產。無論是作為長期投資還是短期交易,黃金市場提供了豐富的機會。投資者可透過分析影響黃金價格的多種因素,搭配其餘專業資訊,制定更有效的投資策略。